コロナ融資の倒産とは、新型コロナウイルスの感染拡大により経営が悪化した中小企業が、政府や金融機関から受けた実質無利子・無担保の融資(ゼロゼロ融資)を返済できずに法的整理(倒産)に至った事例のことである。コロナ融資は2020年3月から2022年3月までの2年間で、約55兆円が貸し出された。コロナ融資の倒産は、2022年に384件発生し、前年累計(167件)の2.3倍に達しました 。コロナ融資を受けた企業のうち、2023年以降に返済を迎える企業が約3割を占めるという調査結果もあり、今後も倒産件数が増加する可能性が高いと考えられている。

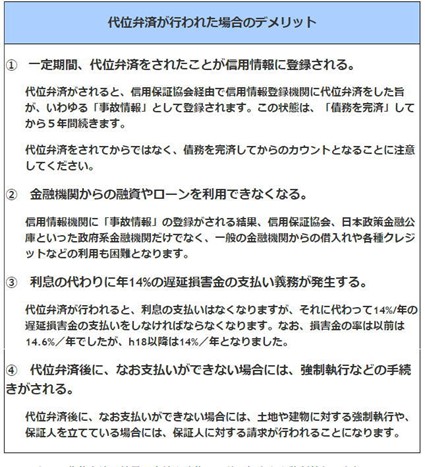

コロナ融資の倒産は、国民にも大きな負担を与える。コロナ融資は、信用保証協会が元本の返済を保証し、都道府県が利子を負担する仕組みであるが、企業が返済できなくなった場合、信用保証協会は国などから財政支援を受けて肩代わりする。つまり、税金が使われることになり、2022年のコロナ融資後倒産で発生した損失額は推計300億円以上であり、国民1人あたり約280円の負担に相当する。ただ信用保証協会も代位弁済を行う。代位弁済とは、信用保証協会の保証付き融資を一定期間、弁済できなくなったときに行われる措置である。そもそも信用保証協会の保証付融資(制度融資を含む)については、信用保証協会が融資の保証をし、その保証を引き当てとして金融機関が企業に融資をするという仕組みとなっている。しかし、企業が一定期間、正常な弁済ができなくなった場合には、金融機関が信用保証協会に対して代位弁済請求をすることで、信用保証協会に残債分の肩代わりを請求する。この行為のことを「代位弁済」とう。通常、代位弁済がされると、次のようなデメリットが生じる。この後、信用保証協会は企業に対して、残債の一括請求を求めてくるが、これに応じられる企業はほぼないため、実際にはその後、信用保証協会と企業の間で、長期の弁済計画を作成しそれにもとづいて弁済するというのが一般的な流れとなる。

コロナ融資の倒産を防ぐためには、中小企業の経営再建や事業再編が必要である。信用保証協会や公的機関は、経営支援や返済計画の相談に応じているが、企業側も早めに対策を講じる必要がある。また、長引くコロナ禍に対応するためには、新たな市場や需要を開拓することも重要である。コロナ融資は、企業を救う命綱であると同時に、過剰債務のリスクでもあり、そのバランスを見極めることが求められます。コロナ融資後倒産が増えた背景には、以下のような要因がある。

– コロナ禍が長期化し、業績回復が遅れたこと

– コロナ融資の利子免除期間が3年間であり、返済負担が増したこと

– 円安やウクライナ危機など、経営環境の悪化による原資不足やコスト増加など

コロナ融資後倒産を防ぐためには、以下のような対策が必要と考えられる。

– コロナ融資を受けた企業の返済能力や経営状況を把握し、早期に相談や支援を行うこと

– コロナ融資の返済条件や期限を柔軟に見直し、企業の負担を軽減すること

– コロナ融資以外の経営支援策を充実させ、事業再生や業態転換などを促進すること

コロナ融資は、中小企業を救う命綱として役割を果たしてきたが、その副作用も無視できない。それは返済能力を超えた債務を抱える過剰債務問題が深刻化していることである。コロナ禍が収束するまでにはまだ時間がかかりそうだ。今後の推移が心配だ。